Ini Cara Untuk Mengukur Saham Sudah Mahal atau Masih Murah

KOMPAS.com - Indeks Harga Saham Gabungan atau sering disebut IHSG yang terus menerus mencetak rekor baru merupakan berita positif bagi investor. Meski demikian, ada yang berpendapat bahwa saat ini IHSG sudah terlalu tinggi, sehingga memilih melakukan profit taking atau menunda rencana investasi sambil menunggu koreksi pasar.

Selain “tinggi dan rendah”, ada juga yang menyebutkan dengan istilah “mahal dan murah”. Dalam konteks pasar modal, istilah yang lebih tepat adalah “mahal dan murah”. Bagaimaan cara untuk mengukur mahal dan murahnya saham?

Istilah mahal dan murah bagi orang awam mengacu pada harga. Namun bagi pelaku di pasar modal, istilah mahal dan murah tidak mengacu pada harga melainkan pada valuasi. Valuasi daripada IHSG dihitung dengan membandingkan antara harga dengan laba bersihnya.

Misalkan saat ini IHSG di level 6600, kemudian total dari seluruh perusahaan yang terdaftar di Bursa Efek Indonesia menghasilkan laba bersih setara dengan 300, maka valuasi daripada IHSG adalah 6600 dibagi 300 = 22 kali.

Angka 22 kali ini dalam istilah pasar modal ini disebut dengan Price Earning Ratio (PE Ratio) sering juga disingkat dengan PER. Angka PER inilah yang selanjutnya digunakan oleh investor di pasar modal untuk menentukan mahal murahnya saham ataupun IHSG secara keseluruhan.

Semakin tinggi PER, maka semakin mahal valuasi saham, sebaliknya semakin rendah PER, maka semakin murah valuasi saham. Dalam bahasa awam, PER juga bisa diistilahkan waktu kembali modal. Misalkan suatu perusahaan memiliki PER 20 kali, maka bisa dianalogikan jika perusahaan mengembalikan semua laba bersihnya kepada pemegang saham, maka 20 tahun lagi semua investasi yang ditanamkan akan terbayarkan sepenuhnya.

Harga saham bisa naik dan turun setiap hari mengikuti dinamika permintaan dan penawaran di bursa. Laba bersih juga bisa naik turun namun periodenya tidak setiap hari melainkan 3 bulanan sesuai dengan publikasi laporan keuangan.

Angka IHSG sendiri tidak cocok untuk digunakan untuk menyatakan mahal murah karena bersifat sangat relatif. Sebagai contoh, dengan IHSG saat ini di level 6600an, maka angka 6000 akan dianggap sebagai level yang murah dan memicu banyak investor untuk melakukan investasi.

Padahal, seandainya angka 6000 terjadi di tahun 2017 atau bahkan 2016 sudah dianggap tinggi dimana pada titik tersebut, akan banyak investor yang melakukan realisasi keuntungan (profit taking). Jadi sekali lagi angka IHSG adalah relatif, tergantung pada tahun berapa angka tersebut terjadi.

Sementara jika menggunakan valuasi, istilah mahal atau murah akan lebih konsisten. Dengan melanjutkan contoh di atas, misalkan pada saat ini IHSG di 6600 dan laba bersih perusahaan adalah 300 sehingga diperoleh PER 22 kali.

Kemudian pada suatu waktu IHSG naik menjadi 7000, namun laba bersih perusahaan juga ikut meningkat menjadi 350 sehingga hitungan angka PER menjadi 20 kali. Pada saat itu, bisa dikatakan IHSG di 7000 dengan PER 20 kali “lebih murah” dibandingkan IHSG ketika 6600 dengan PER 22 kali.

Secara teori investasi, dalam jangka panjang yang namanya harga aset akan mencerminkan nilai wajarnya (fairly valued). Oleh karena itu, ketika suatu aset kemahalan (overvalued), maka pada suatu saat harganya akan turun. Sebaliknya ketika suatu aset kemurahan (undervalued), maka suatu saat harganya akan kembali naik.

Tentu saja dalam praktek, proses harga pasar mencerminkan nilai wajarnya membutuhkan waktu. Ada yang berbulan-bulan, tapi ada pula yang tahunan. Ada pula saham yang valuasi sahamnya sudah tinggi, namun karena investor percaya dengan kemampuan perusahaan meningkatkan laba di masa mendatang, harganya tidak turun-turun.

Ada juga saham yang walaupun valuasinya sudah sangat murah, namun karena adanya keraguan dalam kemampuan perusahaan mencetak laba atau mungkin juga sahamnya kurang likuid, harganya tetap tidak naik walaupun sudah bertahun-tahun.

Dengan demikian, walaupun valuasi sudah mahal, sepanjang diyakini perusahaan dapat mencetak laba bersih lebih tinggi dibandingkan periode sebelumnya, maka potensi untuk terus mengalami kenaikan masih akan terus ada.

Untuk itulah, biasanya para profesional di pasar modal seperti analis dan manajer investasi sangat memperhatikan perkembangan kondisi politik, ekonomi makro dan fundamental perusahaan. Kombinasi dari faktor di atas biasanya dapat digunakan untuk memprediksi peningkatkan laba bersih perusahaan di masa yang akan datang.

Berapa valuasi saham saat ini dan apakah sudah mahal atau masih murah ?

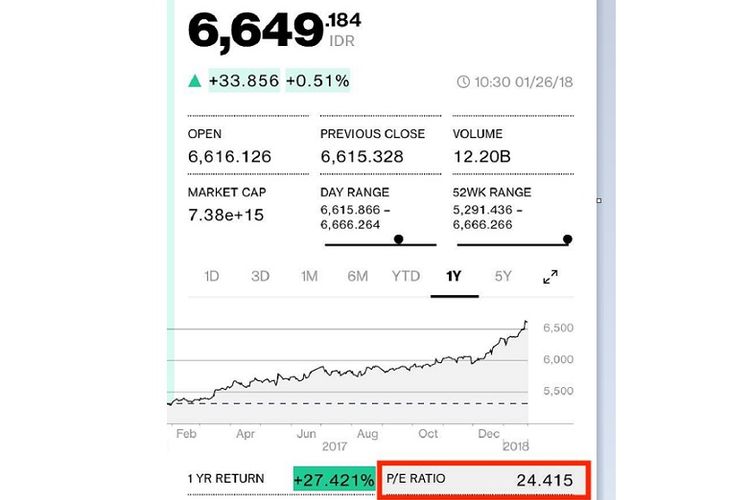

Saat ini data PER IHSG dapat diperoleh melalui aplikasi Bloomberg yang dapat diunduh secara gratis. Untuk versi website di Bloomberg, data PER IHSG masih belum tersedia. Berdasarkan data PER IHSG per tanggal 26 Januari 2018 dengan harga 6649 adalah sebesar 24.415 kali.

-

-Sumber : Aplikasi Bloomberg, diolah

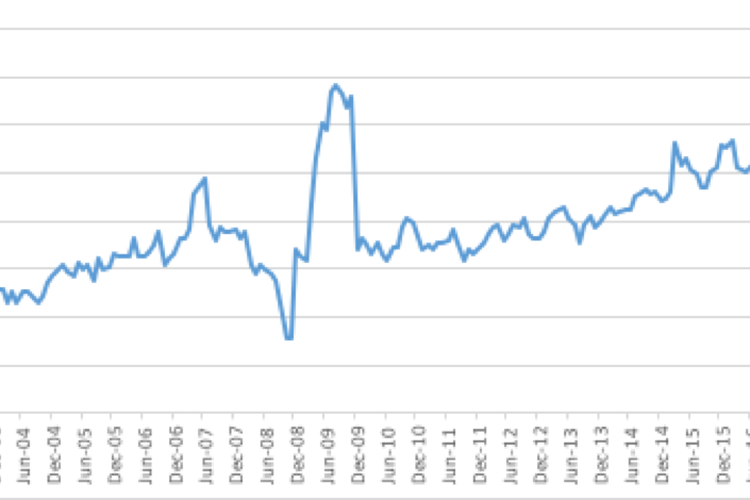

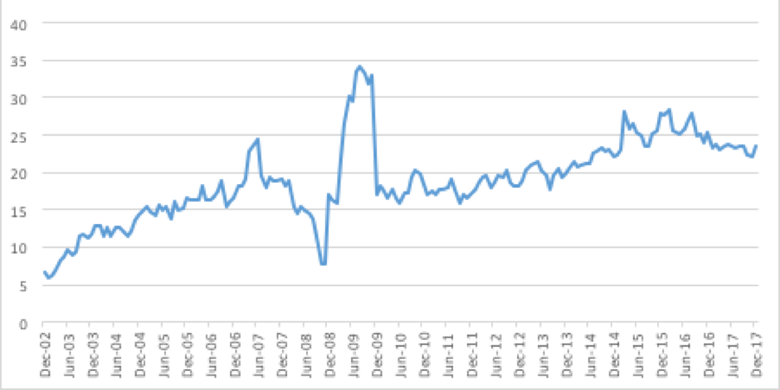

Secara historis, angka bulanan PE Ratio dari Desember 2002 hingga Desember 2017 adalah sebagai berikut :

PE Ratio Bulanan Historis IHSG Desember 2002-Desember 2017

PE Ratio Bulanan Historis IHSG Desember 2002-Desember 2017Sumber data : Bloomberg, diolah

Angka 24.415 kali jika dilihat secara historis memang cukup tinggi tapi bukan yang tertinggi. PE tertinggi adalah di level 34-35 kali dan terjadi di tahun 2009. Kemudian di susul dengan PE 25-30 kali di tahun 2015-2016.

Seiring dengan waktu PE Ratio pada tahun 2017 menurun dibandingkan tahun 2015-2016 padahal angka IHSG terus meningkat.

Hal ini menunjukkan bahwa selama periode tersebut kinerja laba bersih perusahaan secara keseluruhan yang dikompilasi oleh Bloomberg meningkat lebih tinggi dibandingkan kenaikan harganya

Dalam kondisi PE Ratio yang cukup tinggi, terdapat beberapa strategi yang dapat digunakan oleh investor saham ataupun reksa dana saham seperti :

1.Secara selektif memilih saham yang valuasinya murah atau reksa dana saham yang masih memiliki saham valuasi murah dalam portofolionya; atau

2.Investasi jangka panjang namun melakukan profit taking secara berkala ketika target keuntungan jangka pendek yang ditetapkan telah tercapai; atau

3.Melakukan investasi tidak sekaligus tapi secara berkala untuk tetap masuk dan mendapatkan momentum kenaikan sekaligus bisa mendapatkan harga rendah seandainya terjadi koreksi harga.

Yang jelas investasi harus dilakukan sesuai dengan profil risiko dan menyadari bahwa kinerja masa lalu tidak menjadi jaminan akan terulang di masa mendatang.

Demikian artikel ini, semoga bermanfaat

Simak breaking news dan berita pilihan kami langsung di ponselmu. Pilih saluran andalanmu akses berita Kompas.com WhatsApp Channel : https://www.whatsapp.com/channel/0029VaFPbedBPzjZrk13HO3D. Pastikan kamu sudah install aplikasi WhatsApp ya.-

![]()

Reksa Dana ETF Blockchain Pertama Hadir di Bursa Saham AS

-

![]()

Laju Reksa Dana Saham Lampaui Kinerja IHSG

-

![]()

Anggaran Bansos Naik, Saham Sektor Konsumer Menarik

-

![]()

Bahana: Reksa Dana Saham Paling Potensial di 2018

-

![]()

8 Saham yang Patut Disimak Tahun Ini

-

![]()

Makna 10 Persen Saham Freeport untuk Papua

-

![]()

Bursa Awasi Ketat Saham AirAsia

-

![]()

Melantai di BEI, Saham AirAsia Terus Terbang